Если организация или предприниматель, использует одновременно 2 системы налогообложения, то появляется необходимость вести раздельный учет доходов и расходов для ЕНВД и УСН. Здесь я расскажу, как настроить раздельный учет ЕНВД и УСН в программе 1С: Бухгалтерия 8.3., чтобы автоматически разделить доходы и расходы в розничных продажах.

Про обязанность вести раздельный учет доходов и расходов читаем в Налоговом кодексе п. 8 ст. 346.18 НК РФ, п. 7 ст. 346.26 НК РФ

Оглавление:

- Подготовительные действия и сама настройка

- Настройка счетов номенклатуры

- Как будет происходить учет доходов при оплате картой по эквайрингу

- Настройка распределения расчета зарплаты и страховых взносов между ЕНВД и УСН

- Как отразить прочие расходы

- Проверим как сформировался УСН и ЕНВД

- Как получить отчеты о розничных продажах в свою 1С: Бухгалтерия

Подготовительные действия и сама настройка

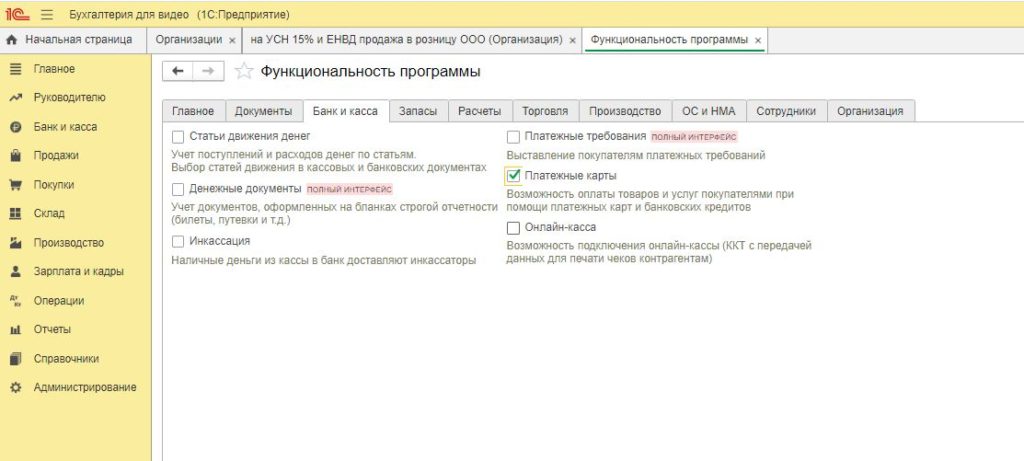

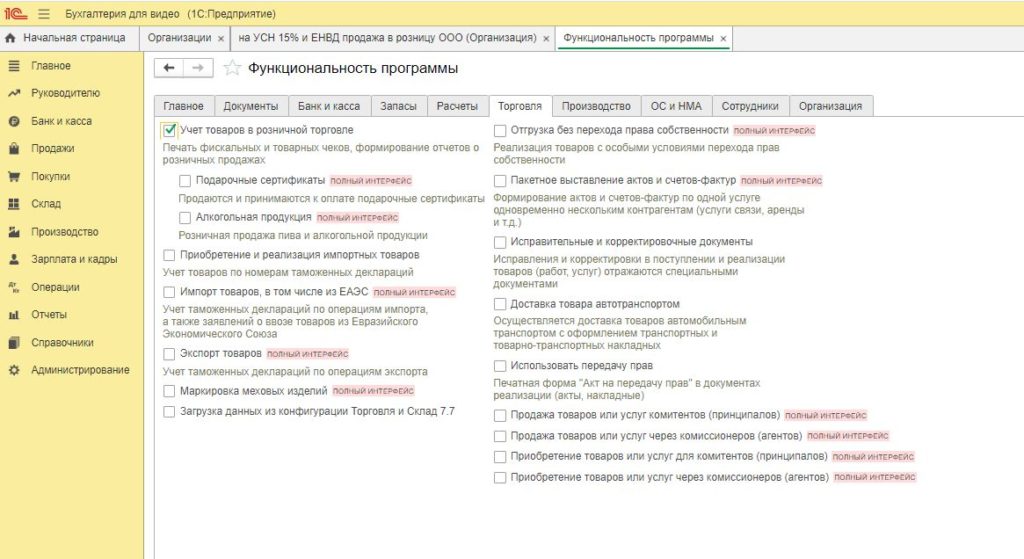

Функциональность программы

Раздел Главное – Настройки – Функциональность

- На вкладке Банк и касса отметим “Платежные карты”. Это для того, чтобы можно было учитывать операции по эквайрингу.

- На вкладке Торговля нужно поставить флажок “Учет товаров в розничной торговле”

Учетная политика

Теперь внесем информацию в учетную политику

Главное -Настройки – Учетная политика

И здесь выбираем опцию там, где предложен выбор как считать стоимость товаров: “по стоимости приобретения” или “по покупной стоимости”. По покупной стоимости – это с использованием счета 42. Для простоты в своем примере я буду использовать учет “по стоимости приобретения” и это значит без счета 42.

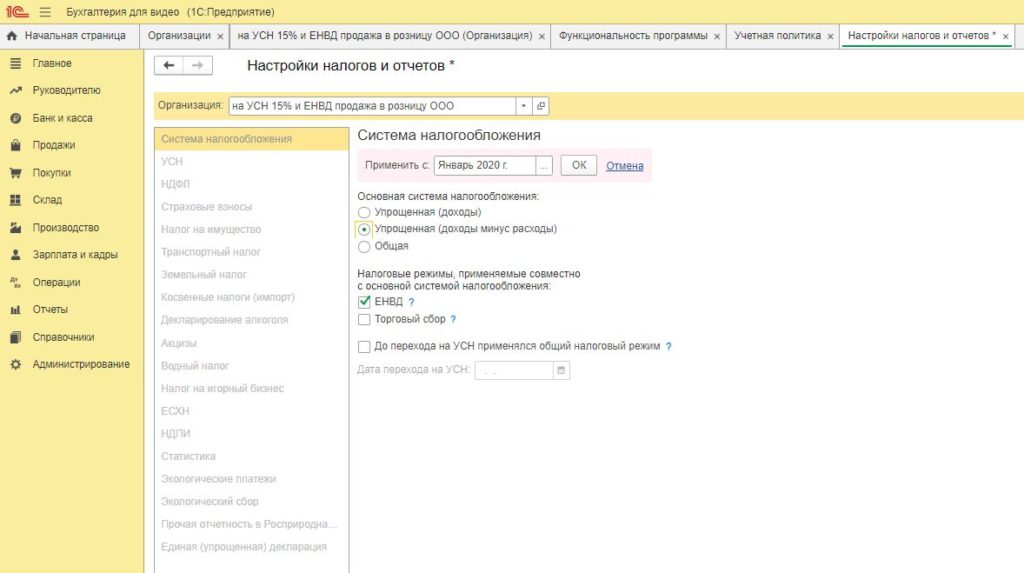

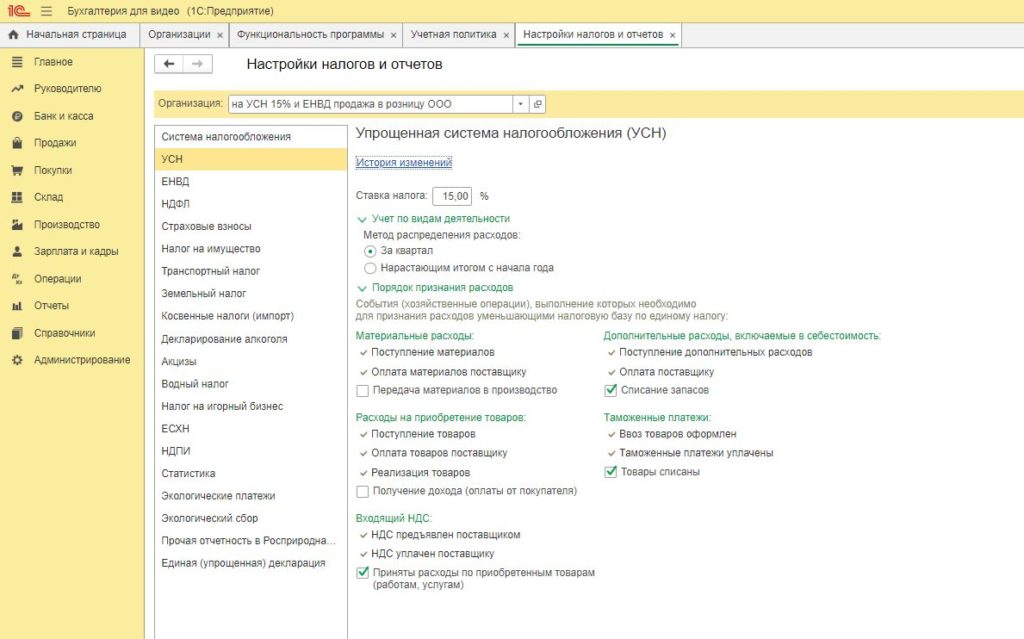

Настройка налогового учета

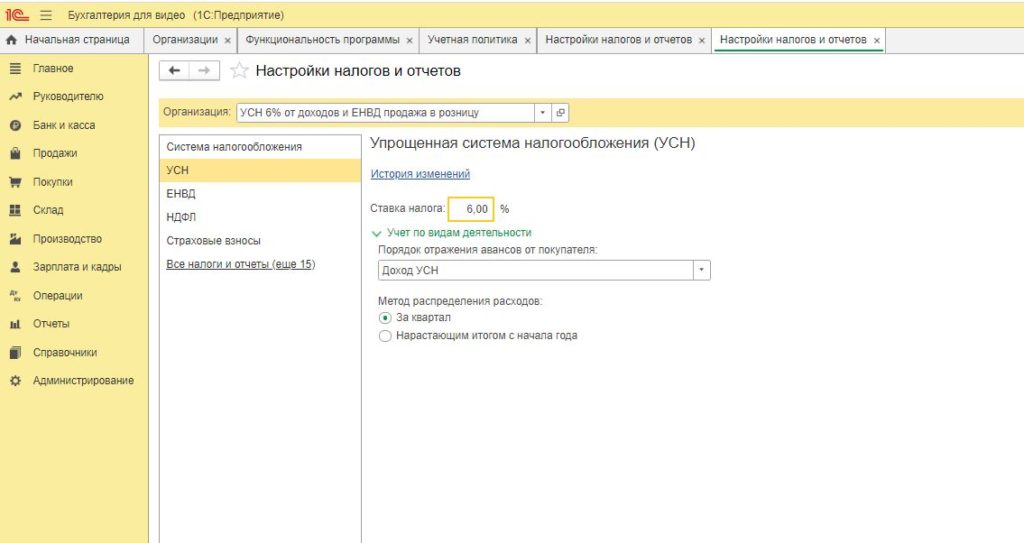

Переходим к настройке учетной политики по налоговому учету.

Главное – настройки – налоги и отчетность.

Сначала на вкладке Система налогообложения устанавливаем процент налога УСН и флажок о необходимости применять систему налогообложения ЕНВД

Затем на вкладке УСН выставляем процент ставки налога,нужные нам опции и обратите внимание на опцию “Метод распределения расходов”. Возможны 2 значения за квартал и нарастающим итогом с начала года.

Эта опция будет влияет на то, как будут распределяться расходы, подлежащие распределению между 2мя системами налогообложения УСН и ЕНВД. Так как по налоговому кодексу, если мы не можем однозначно определить на какой вид деятельности отнесен расход, то распределяем пропорционально полученному доходу.

Но, как этот доход считать – нарастающим итогом, как положено по УСН, или поквартально, как положено для ЕНВД, это зависит от вашего решения либо от рекомендация вашей налоговой.

Например, можно так, что если у вас основной доход идет по ЕНВД, то считать доход для распределения пропорционально кварталу.

Если система налогообложения УСН “доходы”, то вопроса о разделении расходов не будет. Но зато будет разделение по страховым взносам и для этого тоже понадобится вести раздельный учет доходов и расходов.

Другая моя полезная статья на тему: Как совмещать доходы и расходы по УСН и ЕНВД по ссылке.

В случае УСН “доходы” у вас есть опция в налоговой учетной политике – как считать авансы – доходом на УСН или доходом по ЕНВД. Эту опция для значения по умолчанию, то есть то что автоматически подставится. если этот случай другой, то вы сможете это изменить руками.

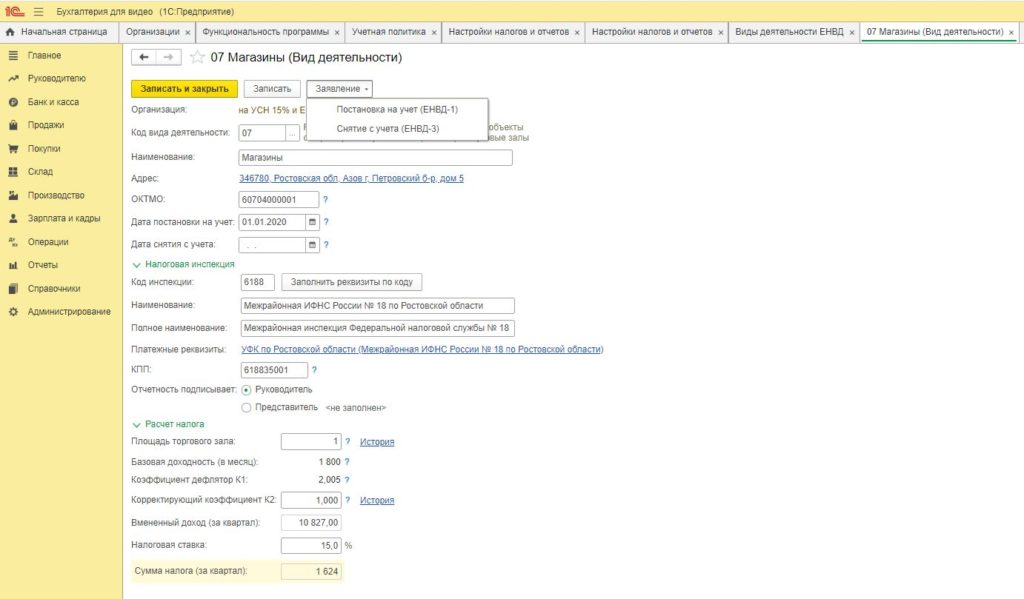

Переходим на вкладку ЕНВД.

Здесь вам нужно внести вид деятельности на каждый адрес. Эта информация будет использоваться для автоматической подготовки декларации по ЕНВД. Отсюда же можно распечатать и отправить через интернет заявление о постановке на учет или снятии с учета места деятельности.

Основные настройки, к которым будем возвращаться крайне редко, сделали. Но есть еще важные настройки без которых программа не поймет как распределить расходы по товарам. Это будет работа со счетами бухгалтерского учета.

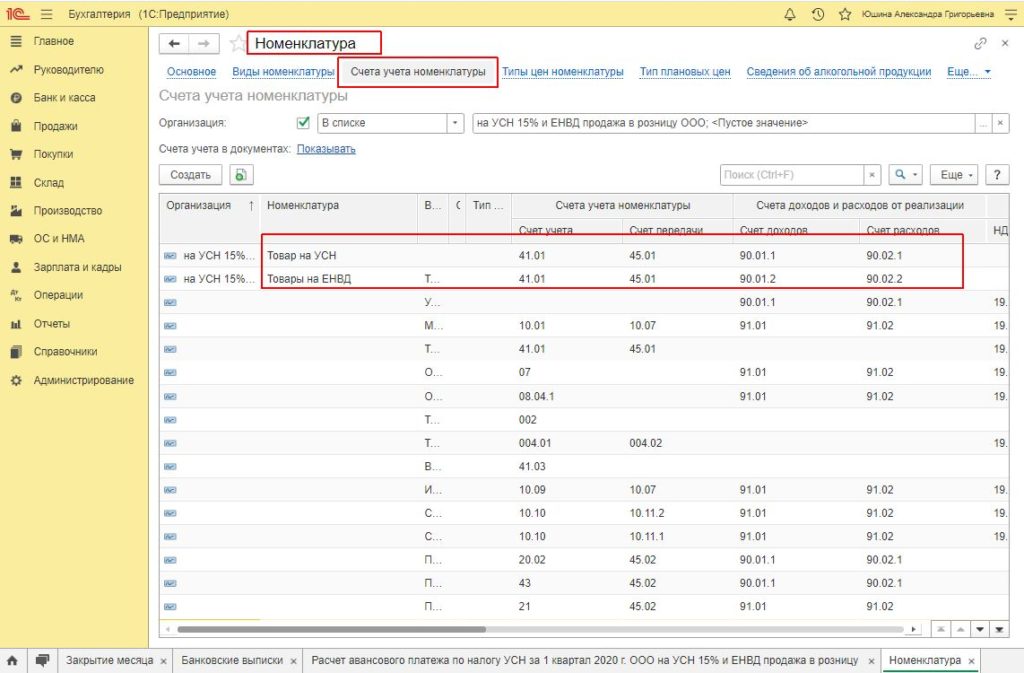

Настройка счетов учета номенклатуры. Расходы в УСН по покупным товарам

Эта настройка нам нужна для того, чтобы выполнить требование законодательства по учету расходов по товарам.

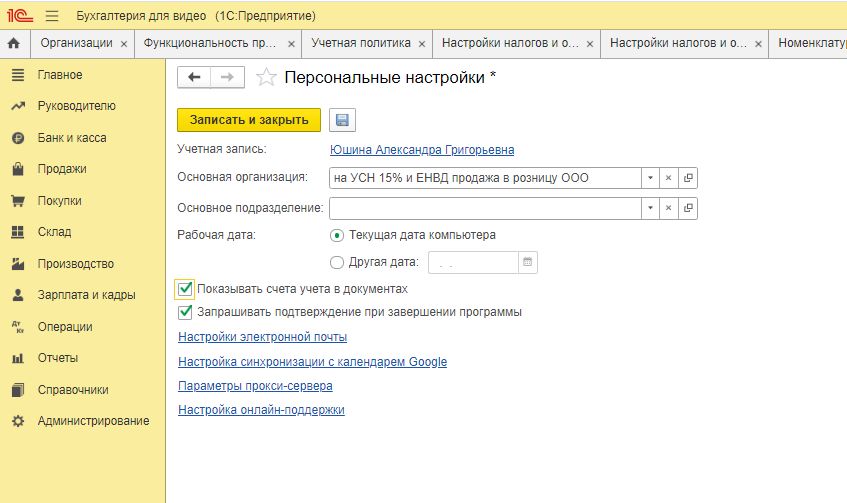

Чтобы видеть бухгалтерские счета в документе можем сразу сделать настройку через Главное – Настройка – Персональные данные и там поставить флажок: Показывать счета учета в документах.

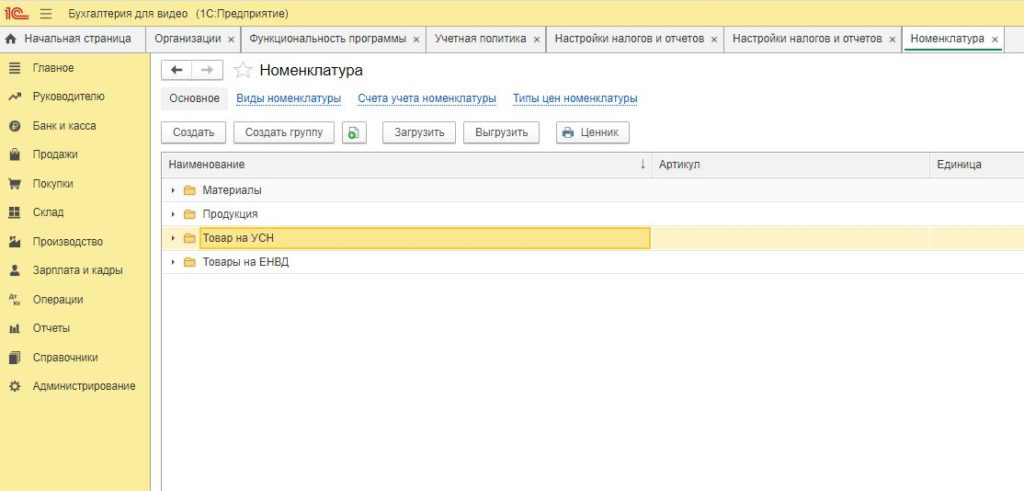

В программе 1С:Бухгалтерия для дополнительных систем налогообложения выделены специальные субсчета. Это счета выручки 90.01.2 и себестоимости продаж 90.02.2. Нам нужно правильно настроить счета учета номенклатуры, благодаря которым программа будет автоматически относить на доход и расход ЕНВД или УСН.

Лучше всего если товары будут находится в разных группах в справочнике номенклатуры.Тогда можно назначить правильные счета учета номенклатуры на группу. Но если это невозможно, то можем назначить на каждый товар по-отдельности. Выберите весь товар, который будет продаваться по УСН и товар который будет продаваться по ЕНВД. И распределите их по разным группам.

Настроим счета учета для ЕНВД отдельно и для УСН отдельно:

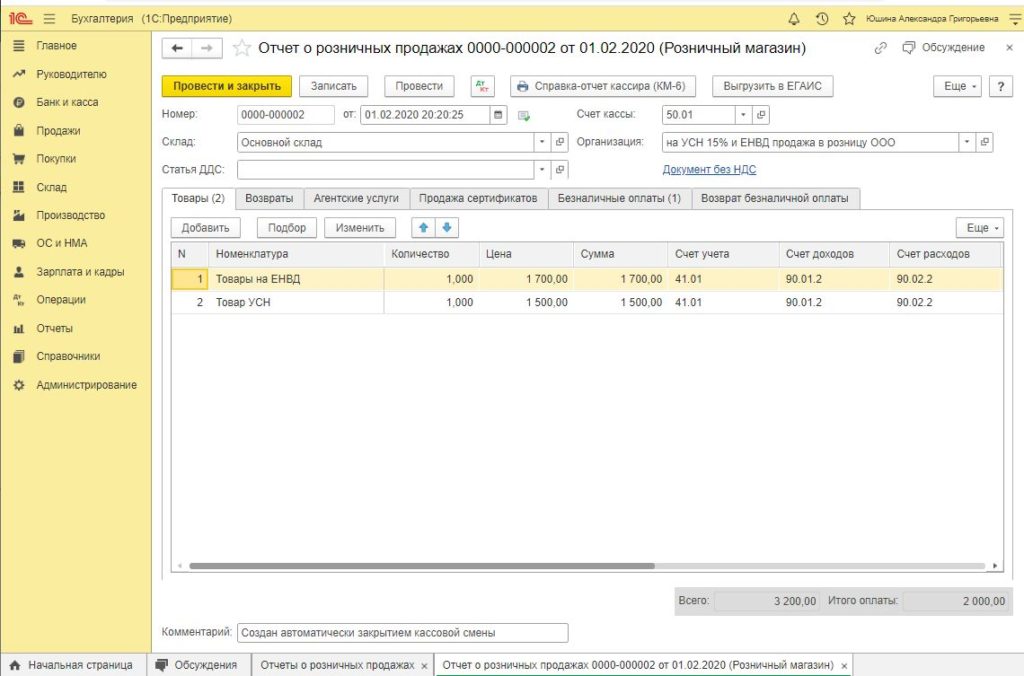

Теперь при формировании “Отчета о розничных продажах” счета буду заполняться автоматически и программа будет правильно учитывать доход по ЕНВД и по УСН. Для учета дохода нам нужен именно этот документ “Отчет о розничных продажах”, независимо от того где пробиваются чеки на продажу товара – в 1С:Бухгалтерии или в другой программе или на автономной кассе.

Для того чтобы отразить доходы и расходы введите документ “Поступления товаров” и документ “Отчет о розничных продажах”.

Документ поступления нам нужен для того, чтобы учитывать каждую партию поступления товара. Ведь теперь для списания стоимости товара по УСН нам нужно иметь информацию о поступлении товара, оплата его поставщику и продажа товара. Только когда одновременно выполняются эти три условия будут приниматься расходы по товарам.

После того как сделали настройку заполните документ “Отчет о розничных продажах” и проверьте, что в документе правильно заполнены счета учета номенклатуры.

Теперь доходы отражены и расходы по УСН тоже отражены. Информация сразу же попадет в книгу учета доходов и расходов (КУДИР).

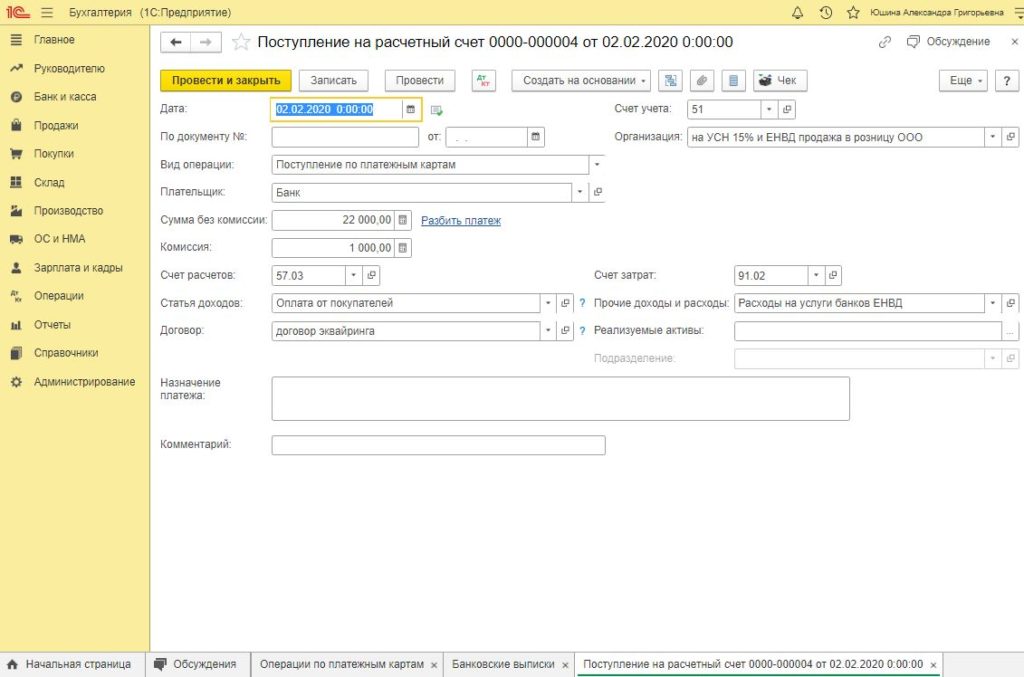

Как будет происходить учет доходов при оплате картой по эквайрингу

При поступлении суммы по эквайрингу на банковский счет вам нужно выбрать вид операции “Поступление по платежным картам”. И программа “увидит” “Отчет о розничных продажах” и определит доходы пропорционально сумме проданных товаров по УСН и ЕНВД. А суммы дохода определит, благодаря правильно выбранным счетам бухгалтерского учета 90.01.1 и 90.01.2 в документе “Отчет о розничных продажах”.

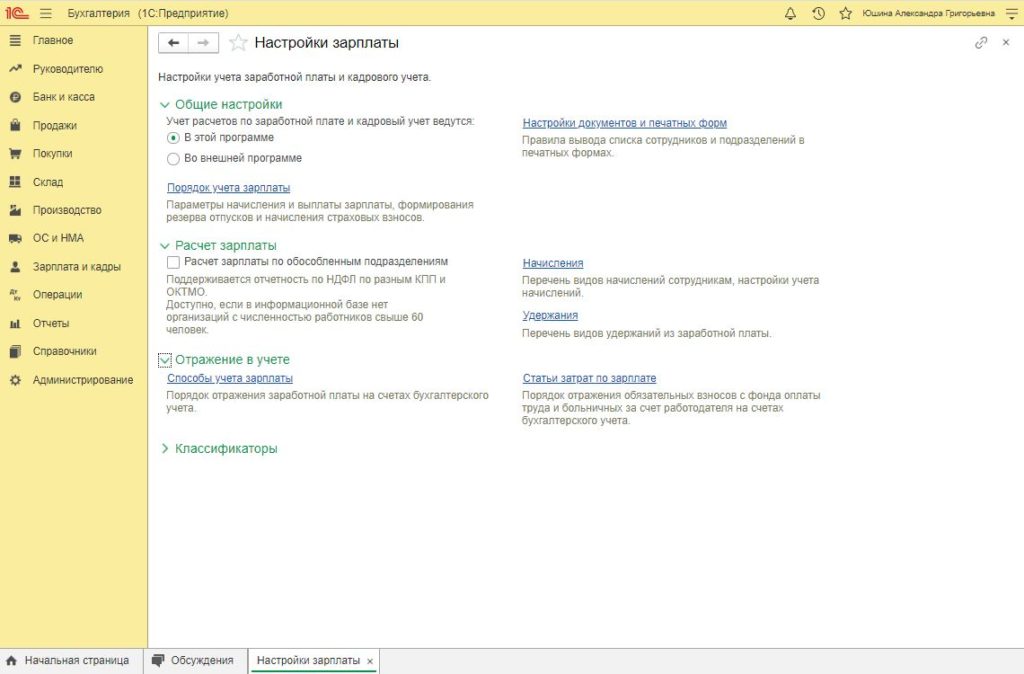

Настройка распределения расчета зарплаты и страховых взносов между ЕНВД и УСН

Здесь я опишу вариант,когда зарплата у вас рассчитывается в бухгалтерии. Если зарплата рассчитывается в 1С:Зарплат и управление персоналом, то в программу будет “прилетать” документ отражение зарплату в регламентированном учете и у вас будет другая немного другая настройка. Здесь я рассказываю случае, когда зарплата учитывается тоже в 1С:Бухгалтерия.

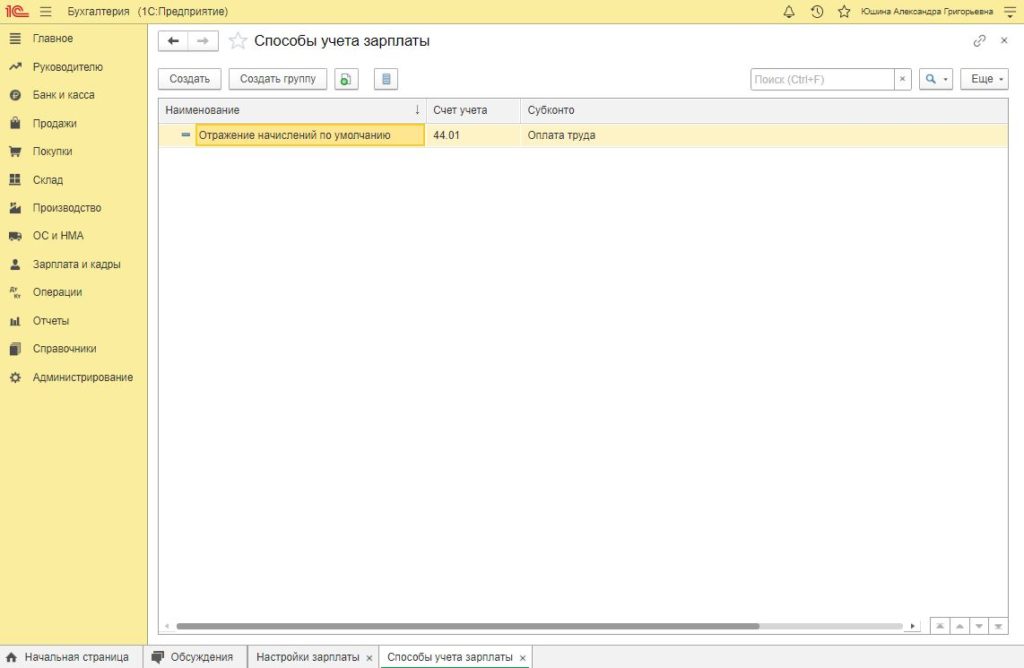

Для распределения зарплаты и страховых взносов между налогами вам нужно настроить 3 справочника:

- Способы учета зарплаты

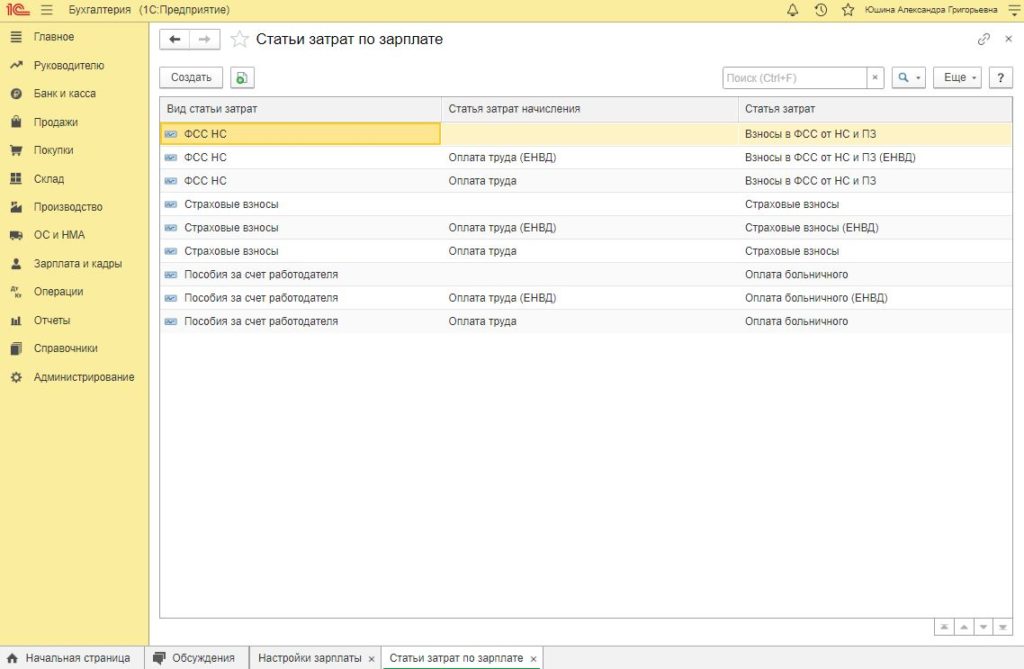

- Статьи затрат по зарплате

- Начисления

Идем в раздел Зарплата и кадры – Справочники и настройки – Настройки зарплаты

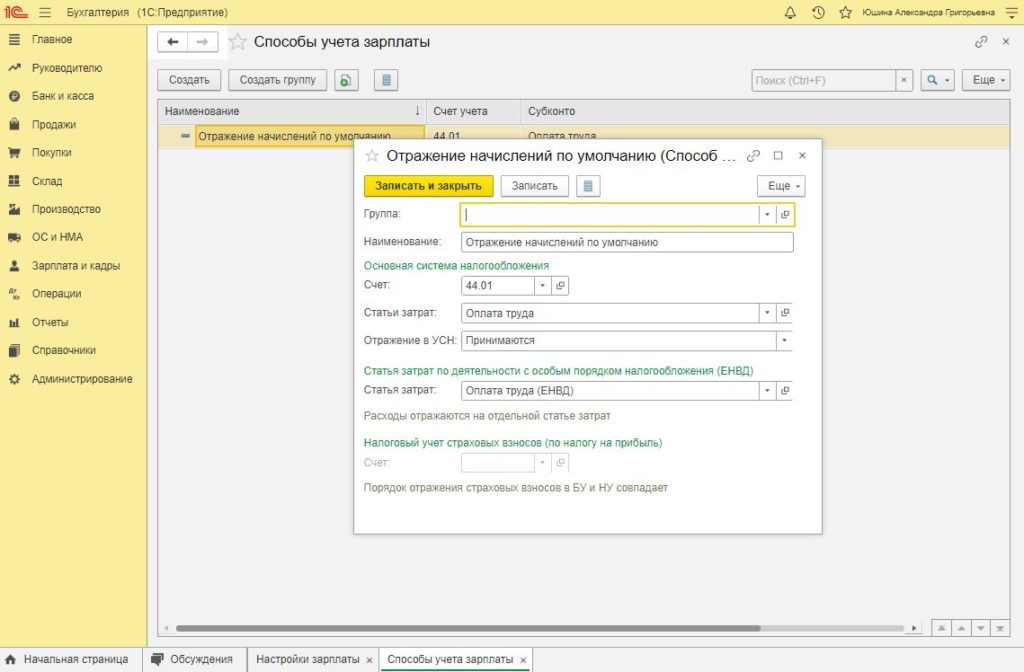

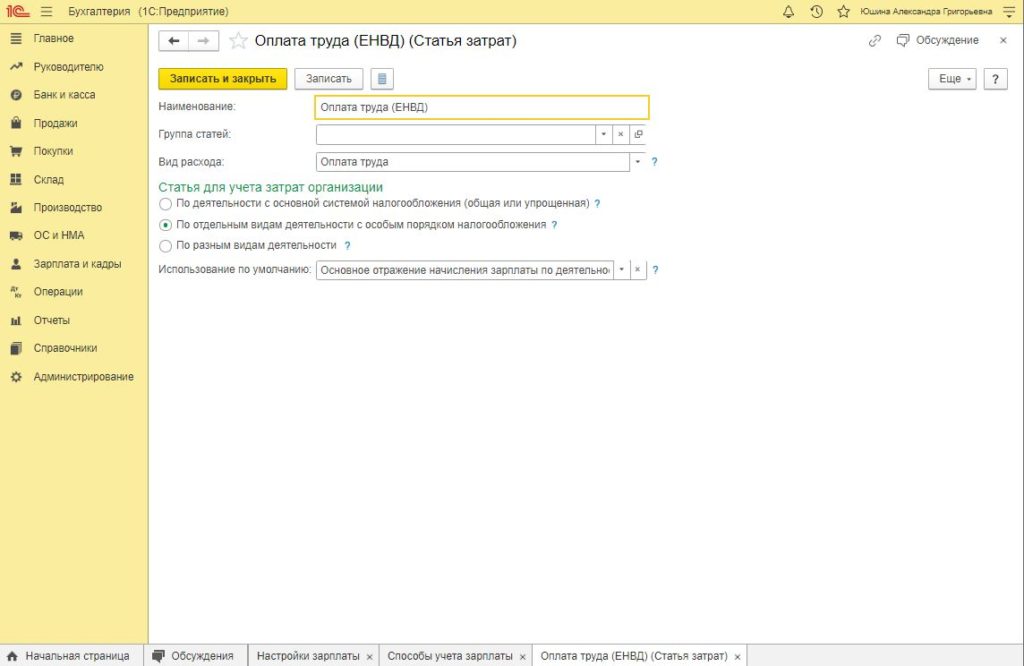

В справочнике “Способы учета зарплаты” нужно проверить, чтобы правильно были указаны статьи затрат для оплаты труда. И, если вы создаете свои статьи затрат по зарплате, то обязательно зайдите в саму статью затрат и проверьте к какой системе налогообложения относится эта статья затрат.

В справочнике “Статьи затрат по зарплате” нужно проверить, чтобы выбранному “способу учета зарплаты” на ЕНВД или УСН соответствовала правильная статья затрат по страховым взносам на ЕНВД или УСН.

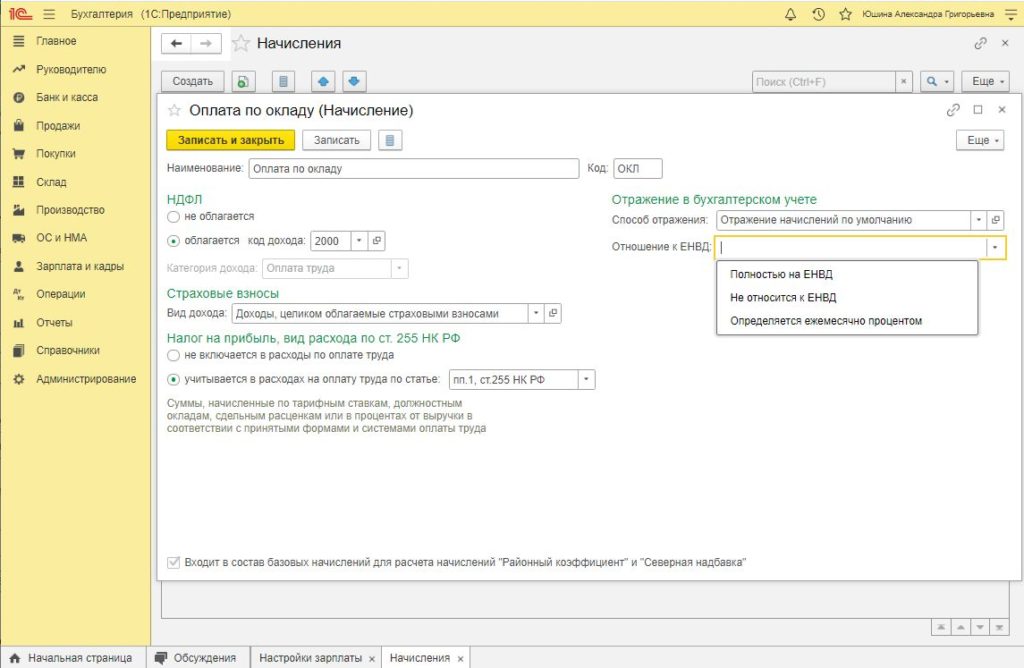

Теперь вам нужно проверить настройки справочника “Начисления”

Определите полностью, частично или целиком будет относиться эта оплата труда к ЕНВД. Если вы не будете выбирать это значение – оно будет не заполнено и программа возьмет нужное значение, которое указано в справочнике сотрудники или при начислении в документе “Начисление зарплаты”.

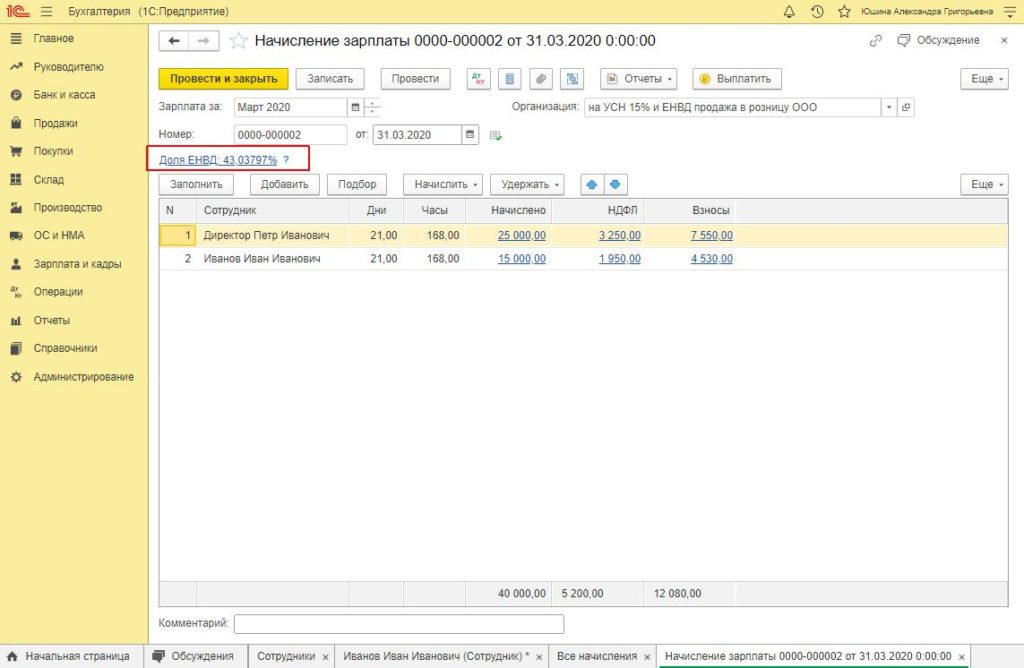

Когда вводим документ Начисление зарплаты, то программа автоматически рассчитает процент приходящийся на ЕНВД и заполнит строки сотрудниками.

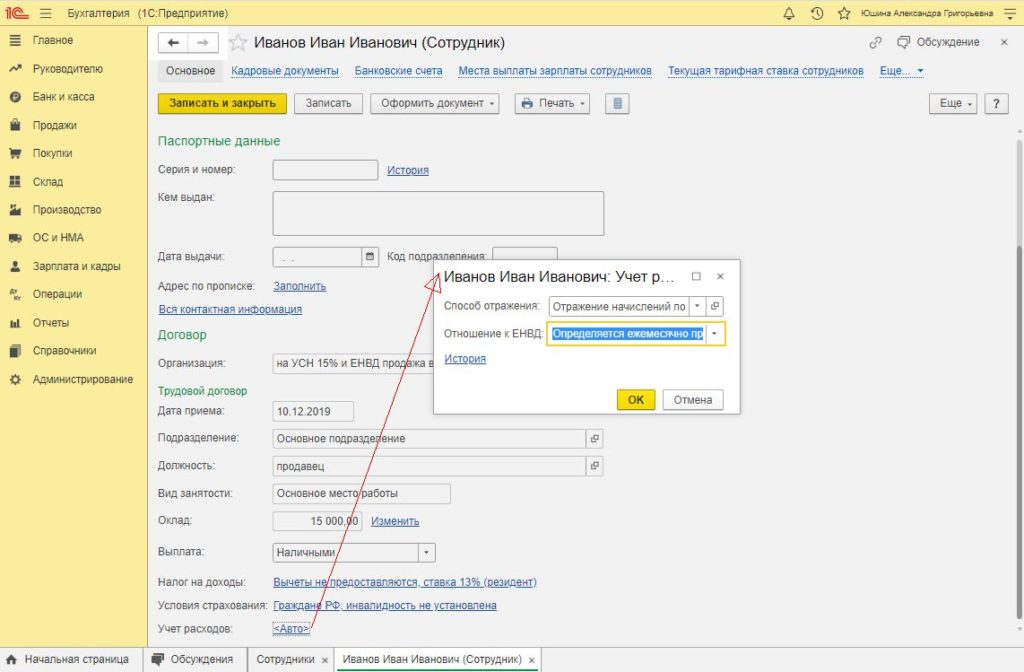

Откуда программа знает, как будет распределяться зарплата и страховые взносы по конкретному сотруднику и полностью или частично будет идти на нужную систему налогобложения?

Либо через справочник сотрудники, где указывается “способ учета зарплаты” и “отношение к ЕНВД”, либо при приеме на работу указывали начисление, например, “Оплата по окладу” и тогда в самом начислении указан “способ учета зарплаты” и “отношение к ЕНВД” .

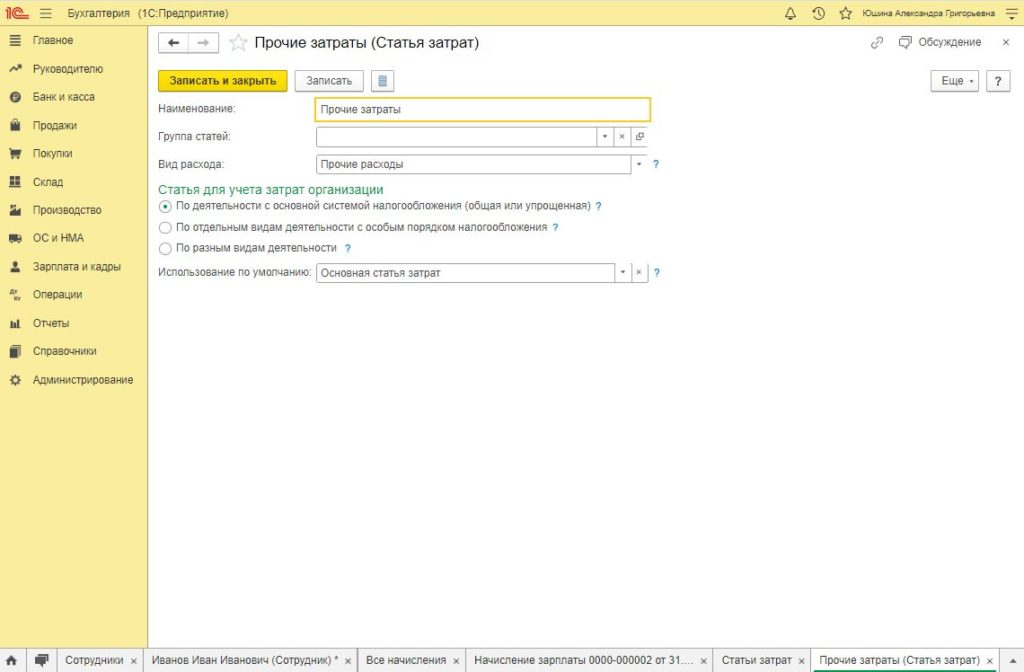

Как отразить прочие расходы

Для отражения всех остальных расходов нужно будет в статьях затрат указать как относится к ЕНВД: полностью на УСН, полностью на ЕНВД или частично.

Когда вы будете указывать бухгалтерский счет какого-нибудь расхода, то заполните субконто правильной статьей затрат.

Для примера статья затрат “Прочие расходы”, которая внесена в программу при установке – полностью относится на УСН -на основную систему налогообложения.

Если прочие затраты полностью должны учитываться на ЕНВД, то создайте новую статью затрат, назовите “Прочие расходы по ЕНВД” и укажите, что “По деятельности с особым порядком налогообложения”.

Проверим как сформировался УСН и ЕНВД

Теперь можем проверить, что у нас получилось.

Отразили документ “Поступление товаров”, сделали “Отчет о розничных продажах”, начислили зарплату.

Закрываем месяц за ПОСЛЕДНИЙ месяц квартала.

Операции – Закрытие периода – Закрытие месяца.

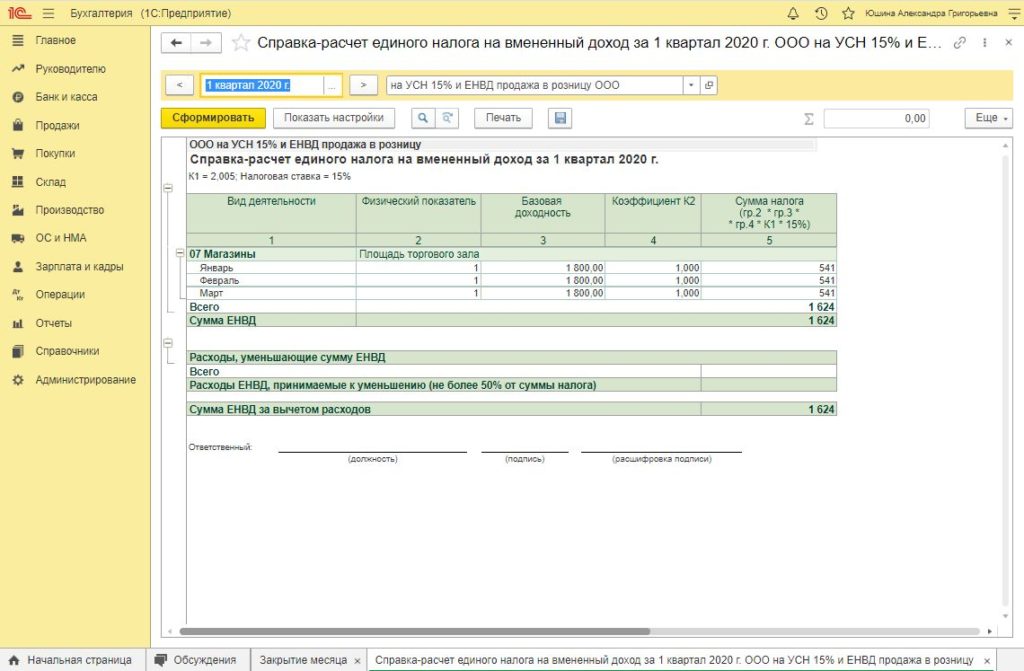

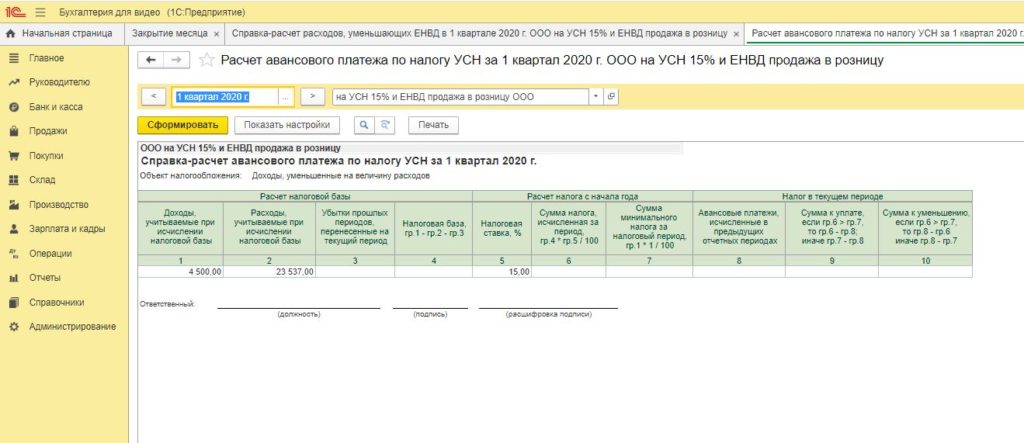

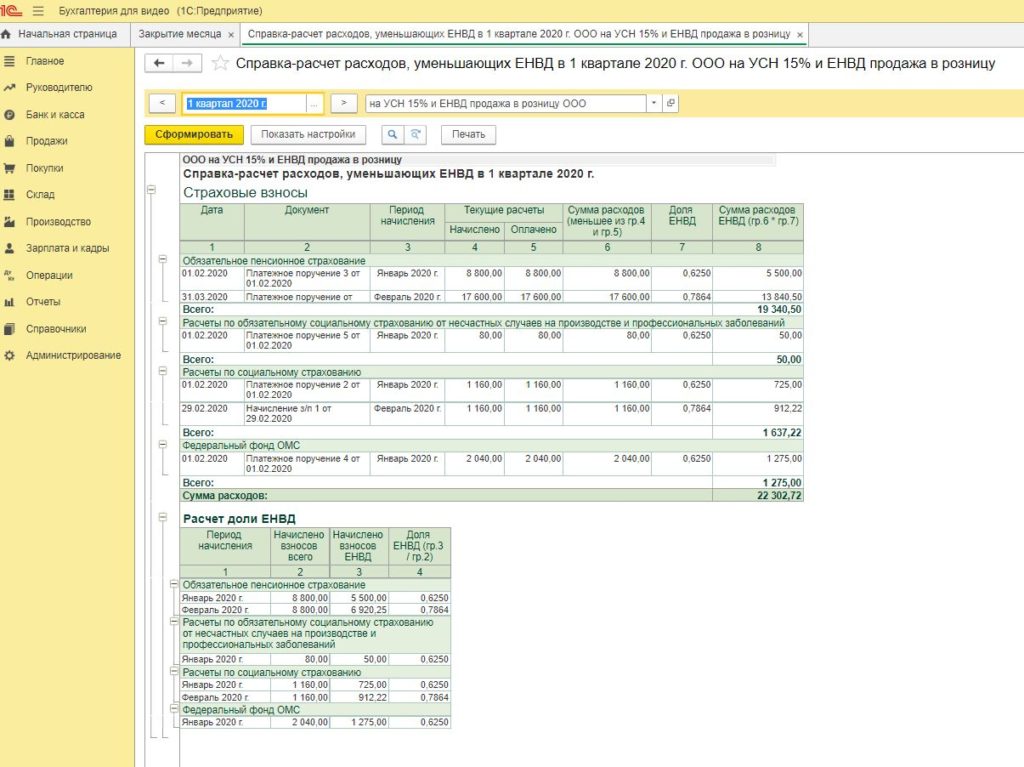

Нам интересны три справки расчета: Расчет ЕНВД, Расчет УСН и Расчет расходов уменьшающих ЕНВД.

Как получить отчеты о розничных продажах в свою 1С: Бухгалтерия

Как правило, розничные продажи оформляются не в 1С:Бухгалтерии, а в другой программе.

Для того, чтобы в бухгалтерии вести учет доходов от розничных продаж в программе используется документ “Отчет о розничных продаж”. И вам этот документ нужно или вносить руками или загружать.

Какие есть способы загрузки отчета о розничных продажах?

Скорее всего в розничной торговле ваш кассовый аппарат не подключен к бухгалтерии. Но ваши данные совершенно точно попадают в ОФД.

Из ОФД у вас нет возможности загрузить в 1С: Бухгалтерию.

Некоторые онлайн-кассы позволяют сделать загрузку в бухгалтерию с помощью других программ.

Например, для аппарата Эвотор есть приложения, которые позволяют загрузить отчеты о розничной продажи в 1С:Бухгалтерию. Вам останется проверить правильность и обработать выписки по банку, чтобы сопоставить с поступлениями от банка с которым заключен договор эквайринга.

Если у вас аппарат Атол, то у 1С есть программа 1С:Касса которая при пробитии чека на кассовом аппарате автоматически собирает чеки и позволяет сделать загрузку в бухгалтерию.

Если у вас кассовый аппарат подключен к учетной программе и данные сразу попадают в учетную программу, например в 1С:Управление торговлей, 1С:Розница или 1С:Управление нашей фирмой, то между программами 1С есть встроенные возможности обмена или обмен, который настроит программист.

Если у вас используется другая товаро-учетная программа к которой подключен ККТ, то как правильно существуют специальные программы для обмена и выгрузки данных в 1С:Бухгалтерию. Это нужно уточнять у разработчиков или заказывать услуги программиста.

Итак, теперь вы умеете делать настройку 1С:Бухгалтерия, редакция 3 для того, чтобы правильно и автоматически раздельно учитывать ЕНВД и УСН.

С пожеланиями успеха в вашем труде, Юшина Александра!

(5 оценок, среднее: 3,80 из 5)

(5 оценок, среднее: 3,80 из 5)

Комментарии: